높아지는 이자 부담 속에서 가계 재정을 지킬 수 있는 현실적인 전략을 소개합니다

금리 인상기, 대출이자를 방치하면 안 되는 이유

기준금리가 인상되면 변동금리 대출자는 즉시 이자 부담이 증가합니다.

월 납입금이 늘어나면서, 시간이 지나면 수백만 원의 손실로 이어질 수 있습니다.

이 글에서는 일반 가정이 실천 가능한 이자 절감 전략에 집중해

금리 인상기에 효과적으로 대응할 수 있는 방법을 자세히 안내합니다.

대출 구조부터 확인하기: 고정금리 vs 변동금리

금리 구조 파악이 출발점

먼저 보유한 대출이 고정금리인지 변동금리인지 확인하세요.

예상보다 금리가 많이 올랐다면, 고정금리로 전환하는 것을 고려해볼 수 있습니다.

은행마다 전환 수수료가 다르므로, 금리와 비용을 비교한 후 결정하는 것이 중요합니다.

소득 대비 부채비율 낮추기

DSR·DTI 완화를 유도

은행은 대출 심사 시 **DSR(총부채원리금상환비율)**을 중요하게 봅니다.

따라서 카드론, 마이너스 통장, 소액대출 등을 정리하면

주택담보대출 금리 협상 시 우대금리를 받을 여지가 생깁니다.

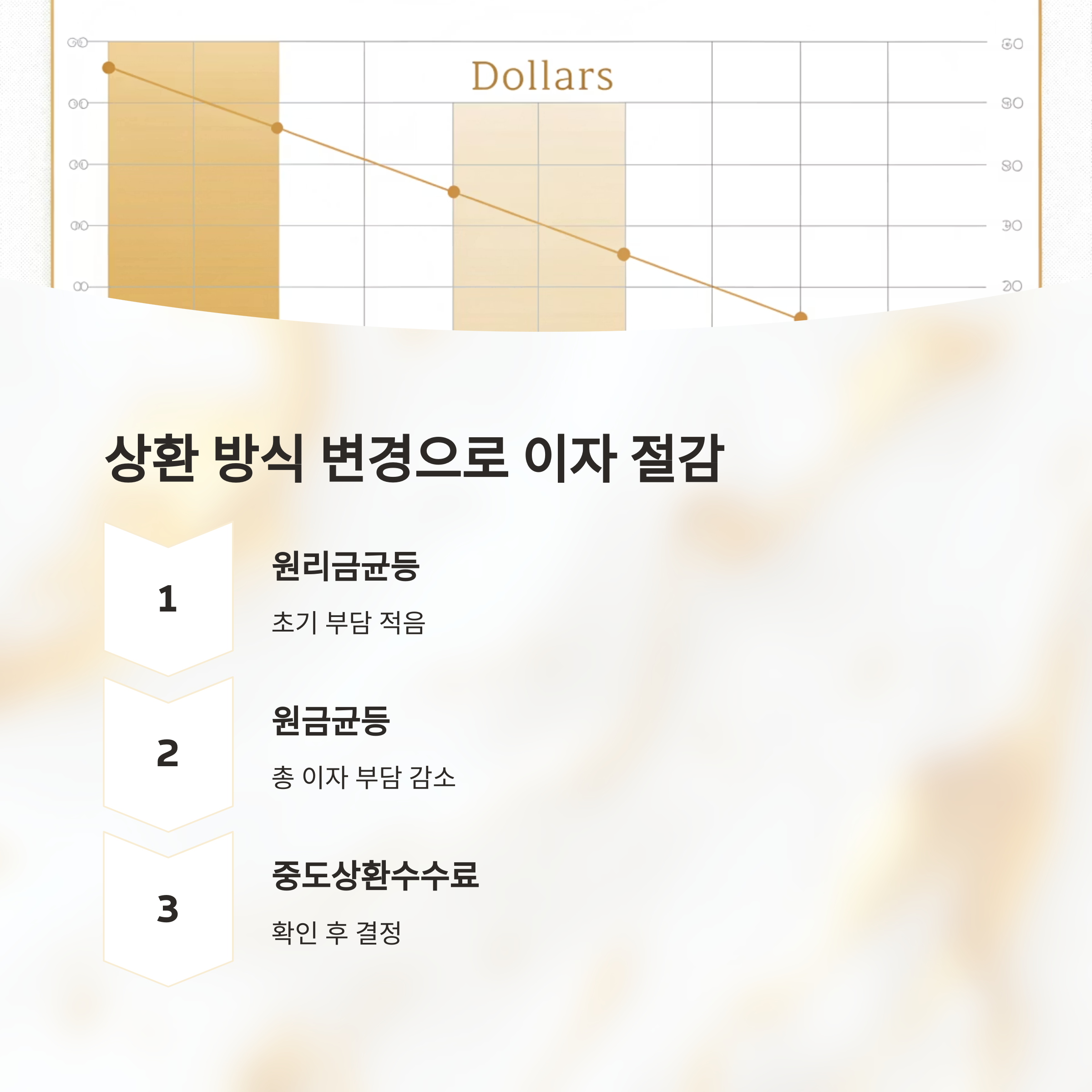

상환 방식 변경: 원리금균등 vs 원금균등

납입 방식만 바꿔도 절감 가능

초기 상환 부담은 크지만, 원금균등 상환 방식은 전체 이자 부담을 줄이는 데 효과적입니다.

반면, 원리금균등 상환은 초기 부담은 적지만 장기적으로는 이자가 더 많아질 수 있습니다.

중도상환수수료가 있는지 확인한 후 변경 여부를 결정하세요.

신용점수 관리로 우대금리 받기

신용카드 사용 습관도 핵심

신용점수는 대출 금리의 핵심 요소입니다.

무리한 할부, 연체, 카드론 등은 신용 하락의 주요 원인이 됩니다.

1금융권 자동이체, 통신요금 성실납부 등으로도 가산점을 받을 수 있으므로,

생활습관을 정비하는 것이 필요합니다.

갈아타기 전략: 대환대출 적극 활용하기

유리한 조건 비교는 필수

여러 금융기관이 제공하는 대환대출 플랫폼을 통해

기존보다 더 유리한 조건으로 대출을 갈아타면 이자 절감 효과가 큽니다.

특히 인터넷은행이나 저축은행은 조건이 유연한 경우가 많기 때문에,

꼼꼼한 비교가 필수입니다.

정책 금융상품 활용하기

서민 대상 상품부터 확인

신혼부부, 청년, 저소득층을 위한 정책자금 대출 상품은

기존 대출보다 금리가 낮고, 상환 유예 혜택이 많은 경우가 많습니다.

금융위원회나 주택금융공사 홈페이지를 방문해

신청 자격과 일정을 꼭 확인하세요.

금리 인하 요구권 활용하기

조건만 맞는다면 꼭 신청

소득이 증가했거나, 신용점수가 개선되었을 경우

금융사에 ‘금리 인하 요구권’을 행사할 수 있습니다.

1년에 1~2회 신청 가능하며, 서류 제출과 심사가 필요합니다.

대부분의 시중은행 앱에서는 비대면 신청도 가능합니다.

| 금리 구조 점검 | 고정금리 전환 여부 고려 | 중간 |

| 부채비율 낮추기 | 카드·소액 대출 정리 | 중간 |

| 상환 방식 변경 | 원금균등으로 이자 절감 | 중~상 |

| 신용점수 관리 | 성실납부 및 소액결제로 가산점 | 낮음 |

| 대환대출 이용 | 낮은 금리로 갈아타기 | 높음 |

| 정책자금 활용 | 청년·신혼부부 대출상품 확인 | 중간 |

| 금리 인하 요구권 행사 | 조건 충족 시 적극 신청 | 중간 |

'생활 팁 및 재테크' 카테고리의 다른 글

| 주식보다 쉬운 채권 투자: 지금이 완벽한 진입 타이밍인 이유 (1) | 2025.05.26 |

|---|---|

| 다이소에서 찾은 홈카페 인테리어 소품 추천 리스트 (1) | 2025.05.26 |

| 가성비 최고! 꼭 사야 할 코스트코 냉동식품 BEST 8 (5) | 2025.05.25 |

| 2025년 자산 증식 전략: 달라진 ISA 통합계좌 완전 활용법 (2) | 2025.05.25 |

| 2025년 개인 투자자 주목! 달라진 ‘퇴직연금 디폴트 옵션’ 활용 전략 (0) | 2025.05.25 |